Voilà, le grand feuilleton du rachat de SFR est enfin terminé. Numericable l’a emporté haut la main, Bouygues est furieux. Quant à Vivendi, il possède désormais une piscine de billets dont le fond est estimé à 5 milliards d’euros. Il est désormais temps de prendre un peu de recul et de comprendre comment on en est arrivé là.

Le rachat : Numericable a discrètement augmenté son offre

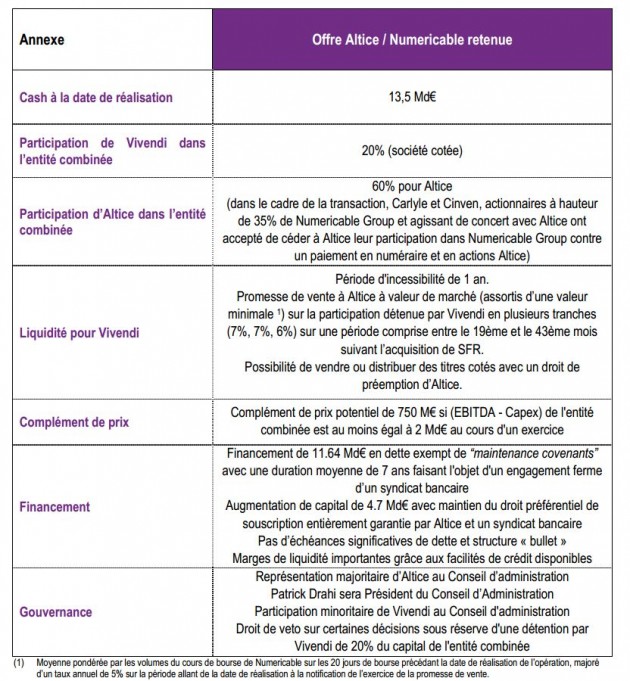

La dernière fois qu’on avait entendu parler de l’offre d’Altice, la maison-mère de Numericable, pour le rachat de SFR, on tenait les chiffres suivants : 11,75 milliards d’euros de cash et une participation de Vivendi dans le nouvel ensemble estimée à 32 %. Cette offre, c’est celle que Vivendi avait retenue le 14 mars dernier lorsque Vivendi avait décidé d’entrer en négociation exclusive avec Altice pour le rachat de SFR. Cette période de négociation a duré trois semaines. Trois semaines durant lesquelles Bouygues, l’autre potentiel acheteur de SFR, n’a pas cessé de faire monter les enchères : la société de Martin Bouygues a fait en tout 4 offres, passant de 11,5 milliards le 13 mars à plus de 15 milliards d’euros le 5 avril, le jour de la décision du conseil de surveillance de Vivendi.

Des enchères supplémentaires qui auront finalement plus joué en faveur d’Altice que de Bouygues. Car l’offre finale d’Altice, celle que Vivendi a acceptée, est montée en trois semaines à 13,5 milliards d’euros en cash et une participation de Vivendi à hauteur de 20 % de l’ensemble SFR-Numericable. À ces 13,5 milliards d’euros de cash s’ajoutent par ailleurs un supplément de 750 millions d’euros si le nouvel ensemble parvient à dégager 2 milliards d’euros de capacité de remboursement sur un an. Une douceur supplémentaire qui était du goût de Vivendi.

On ne vas pas rentrer dans les détails du montage financier. Ce qu’il faut retenir dans les grandes lignes, c’est que sur les 13,5 milliards d’euros, 8,8 milliards proviennent de diverses banques qui vont faire un prêt à Numericable, les 4,7 autres milliards d’euros proviennent quant à eux d’une augmentation de capital de Numericable. 75,6 % de ce capital supplémentaire sera souscrit par Altice, le reste sera trouvé sur le marché. Au final, Altice détiendra 60 % du nouveau groupe Numericable-SFR, Vivendi en possèdera 20 % et le reste sera certainement laissé au marché. Enfin, Altice insiste bien là-dessus, ce nouvel ensemble restera bel et bien français puisque Numericable sera domicilié à Paris et coté à la Bourse de Paris.

Ce montage financier n’est pas exempt de toute critique. En faisant appel aux banques pour financer ce rachat, Altice va disposer d’un ensemble SFR-Numericable très endetté, à hauteur de 11,64 milliards d’euros. De fait, Altice compte sur la bonne santé du marché de la fibre optique – en plein développement – et des synergies entre Numericable et SFR pour renflouer cette dette dans les années à venir. Dans un marché du mobile en crise, c’est un pari que l’on qualifiera d’osé et que Bouygues ne manquera certainement pas de souligner.

Pourquoi Vivendi a-t-il choisi Numericable ?

Pourquoi Vivendi a-t-il choisi Numericable alors que Bouygues proposait de son côté 2 milliards d’euros supplémentaires ? Pour des raisons non-financières, essentiellement. Et pour le comprendre, il faut revenir sur la stratégie actuelle de Vivendi.

Vivendi est un immense groupe qui comprend beaucoup de sociétés différentes. Il y a peu, Vivendi possédait à la fois Universal Music, Activision (un éditeur de jeu vidéo qui possède la licence Call of Duty et World of Warcraft), Canal + et SFR, entres autres. Beaucoup d’activités différentes issues pour la plupart d’acquisition qui l’ont beaucoup endetté. Vivendi avait 13 milliards d’euros de dettes en 2012. Et surtout une stratégie très floue. Vivendi a donc décidé de recentrer son activité autour des médias et de revendre le reste. Il a ainsi revendu Activision pour 8,2 milliards de dollars l’année dernière et SFR pour 13,5 milliards cette année.

Vivendi est donc une société habituée des rachats, fusions et acquisitions. Elle connaît bien les risques et elle a surtout déjà fait les frais d’institutions publiques qui veulent éviter l’émergence d’entités monopolistiques ou oligopolistiques. En 2012, Universal Music – appartenant à Vivendi – a tenté d’acheter EMI, une importante major du disque. La revente s’est bien faite, mais la commission européenne a forcé Universal Music à céder une partie des labels rachetés, soit un tiers du chiffre d’affaires de la maison de disque, pour éviter une situation oligopolistique. Autant dire que ce rachat a laissé des traces chez les administrateurs de Vivendi.

Et c’est exactement le même problème que voulait éviter Vivendi lors de la revente de SFR. L’offre d’Altice était peut-être inférieure d’un point de vue cash, mais c’est elle qui offrait le plus de garanties d’exécution. Si Bouygues et SFR fusionnaient, le nouvel ensemble représenterait près de 47 % de part de marché en valeur dans le mobile. Et le conseil de surveillance de Vivendi ne s’y trompe pas, l’Autorité de la concurrence serait très rapidement intervenue et aurait demandé à cet ensemble Bouygues-SFR de céder des clients à des concurrents. Autant dire que ce nouvel ensemble aurait perdu énormément de valeur avant même la mise en œuvre de la fusion. Et ce ne sont pas les 500 millions d’euros d’indemnités que promettait Bouygues en cas d’échec de la fusion qui ont incité Vivendi a choisir l’offre de l’opérateur bleu.

Et puis il y a tous les arguments « annexes » de Numericable. Le projet industriel proposé par Numericable semblait plus pertinent aux yeux de Vivendi que celui d’immense opérateur mobile que proposait Bouygues. Ce projet industriel consiste – grosso modo – à proposer aux futurs clients de l’ensemble ce que Altice appelle une convergence fixe-mobile. Non seulement le réseau fibre de Altice va s’améliorer en ajoutant celui de SFR – non négligeable – mais en plus il va disposer de son solide réseau mobile. À terme, il en découlera des offres quadruple play très bon marché auquel le grand public devrait rapidement succomber. Enfin, il y a tout l’aspect emploi et investissement. Patrick Drahi s’est engagé à conserver tous les emplois dans les deux sociétés et même à en créer de nouveaux postes commerciaux pour promouvoir des offres à destination des entreprises. Cette question de l’emploi aurait indéniablement posé des problèmes à Bouygues, qui se serait retrouvé avec de nombreux postes en double.

Que va-t-il se passer dans les mois à venir ?

Ce n’est pas parce que le conseil de surveillance de Vivendi a donné son feu vert à Altice que SFR appartient dès maintenant à la société de Patrick Drahi. Il reste encore de nombreuses étapes à franchir, dont la dernière est prévue pour la fin de l’année. La seule chose qui est certaine pour le moment, c’est le nom de l’ensemble : SFR. Selon Patrick Drahi, la marque au carré rouge est extrêmement puissante en France – bien plus que Numericable – et son nom va être conservé.

En attendant, SFR comme Numericable doivent entamer des procédures de consultation des élus du personnel. Elles commencent dès demain pour Numericable et devraient être engagées dans les jours à venir pour SFR. Si Numericable espère boucler ces consultations d’ici la fin du deuxième trimestre, ce sera certainement un peu plus long du côté de SFR. Son directeur général, Jean-Yves Charlier, doit faire le tour de tous les sites de l’opérateur pour rappeler au personnel qu’Altice s’est engagé à maintenir l’emploi dans le nouvel ensemble pendant 36 mois. Certaines organisations syndicales de SFR s’étaient en effet prononcées pour un rachat en faveur de Bouygues. Il y a aura forcément des tensions.

La phase de rachat la plus longue sera toutefois du côté des autorités réglementaires (Autorité de la concurrence et ARCEP) qui doivent donner leur accord. Une fois la notification de rachat envoyée à l’Autorité de la concurrence, Altice doit attendre son accord. Ses dirigeants sont confiants et espèrent que cet accord sera donné avant la fin de l’année. Si l’Autorité de la concurrence ne dira pas grand chose au niveau de la téléphonie mobile, il n’en sera peut-être pas de même pour tout ce qui concerne la fibre (pour des raisons de régulation du marché du câble que nous n’aborderons pas ici). Dans les faits, il y a de bonnes chances pour que l’accord ne soit donné qu’en début d’année prochaine et que la fusion ne soit réellement effective qu’au début de l’année 2015.

Et Bouygues dans tout ça ?

Ce plan de fusion idéal ne prend pas non plus en compte les nombreuses embûches politiques et commerciales que ne manquera pas de semer Bouygues Telecom. Car c’est le plus gros perdant de cette opération et aussi le plus revanchard. On peut le comprendre, il a «servi de lièvre à Numericable pour faire monter les enchères». Et menace actuellement Vivendi de faire appel à la justice pour savoir pourquoi son offre a été écartée. Mais la plus grande pression de Bouygues provient des accords de mutualisation qui doivent être mis en place d’ici fin 2017. Bouygues menace de rompre cet accord tandis qu’Altice assure de son côté que rien ne bougera. Il serait en tout cas étonnant de voir Bouygues revenir dessus alors que cet accord est clairement à son avantage.

Mais le plus gros problème de Bouygues Telecom actuellement concerne son avenir. Coincé à la troisième place des opérateurs mobiles, rongé par les offres attractives de Free, il doit maintenant trouver un autre moyen de grossir. Les rumeurs parlent d’une potentielle fusion avec Free, mais les personnalités de Martin Bouygues et Xavier Niel semblent peu enclines à voir le projet aboutir. Dans tous les cas, il faudra bien que Martin Bouygues trouve une voie de sortie pour son « petit » opérateur téléphonique. Si l’on en croit les experts, il y a désormais des chances pour que les prix des forfaits téléphoniques arrêtent de baisser en France et que de nouveaux investisseurs (étrangers ?) commencent à s’intéresser au marché français. Un Bouygues fusionné avec des anglais ou des américains ? On sent que ça ferait mal à Bouygues, mais il éviterait au moins l’humiliation de se marier avec Free…

Votre café et votre dose de tech vous attendent sur WhatsApp chaque matin avec Frandroid.

Tout le réseau téléphonique c'est a dire toute les ligne appartienne au grand puissant France Telecom alias Orange. Pour la fibre sa se passe pas comme sa je travaille en tant que gardien d'immeuble et je suis souvent en réunion avec la mairie. Je m'explique si un fournisseur veut implanter la fibre ce n'est pas le fournisseur qui décide mais bien le maire ou la mairesse car toute les travaux sont a la charge de la ville. Je tien mes sources du maire. Après la ou je travaille tout les locataires se plaigne de free car débit trop bas. Et quand je voit tout mes loc qui sont chez free ba je rigole. Je leur dit fallait aller chez free. Maintenant chacun choisi sont fournisseur moi pro Bouygues depuis des année et même si je peut avoir le même forfait moin chère autre part je reste fidèle car derrière il ont un vrais service client qui suit.

[…] Pour ceux à qui les détails de l’affaire échapperaient, rappelons que notre article récapitulatif sur la procédure du rachat de SFR par Numericable se consulte à cette adresse. […]

Free négocie le rachat de Bouygues Telecom L'opérateur propose 5 milliards à Bouygues pour racheter sa filiale Telecom. Pas assez pour le géant du BTP qui veut faire monter les enchères. On s’y attendait. Vivendi ayant conclu la vente de SFR avec Numericable, Bouygues se retrouvait fragilisé sur le marché des telecoms. Il préfère donc s’en désengager et céder sa filiale à Free Mobile. Les négociations auraient déjà commencé, selon le journal Le Parisien. Reste à trouver un chiffre. Free met 5 milliards d’euros sur la table mais Bouygues en réclame 8 milliards. Les deux opérateurs seraient déjà en pourparlers depuis de longs mois, Bouygues ayant de toute façon l’intention de vendre son réseau à Free qu’il emporte ou non SFR. Mais cette fois, il s’agit bien de vendre toute la filiale, c’est-à-dire le réseau, les fréquences et la base de données de 11,2 millions de clients. C’est la banque Rotschild qui assurerait le rôle d’intermédiaire, toujours selon Le Parisien. Free souhaiterait aller le plus vite possible et acheter au moins cher. Mais Bouygues ne veut pas brader trop vite une filiale qui lui a coûté de gros investissements. Le groupe serait donc aussi en pourparlers avec l’espagnol Telefonica.<i>-------<a href="https://play.google.com/store/apps/details?id=com.frandroid.app">Envoyé depuis l'application FrAndroid pour smartphone</a></i>

C'est pas qu'ils se seraient moins endettée c'est que Bouygues mère pourrait aider plus facilement BT à se relever que peut le faire Altice pour Numericable. C'est sa ce que je veux dire.

Ah, tiens, cela me surprend qu'il y ait si peu d'écart...

Je ne dis pas que Bouygues avait l'argent. Simplement, tout le monde sait que Numéricable est déjà lourdement endetté. Avec ce rachat, ils s'endettent encore plus. Et qui peut croire que dans les conditions de marché avec quatre opérateurs (donc avec plus de concurrence), ils vont parvenir à dégager suffisamment de marges ? Ce qui me permet de dire aussi qu'en ce qui concerne les emplois, ils ont aussi jeté de la poudre aux yeux de tout le monde: ils vont devoir licencier sous peine de ne pas sortir la tête de l'eau. En fait, comme je l'ai dit plus haut, je crains la faillite de cette société à moyen terme.

L'accord est bénéfique pour Vivendi, c'est sûr. Pour les actionnaires, pas forcément pour tous. Pour les clients, en effet, rien ne va changer...quoique, je crains que ça ne dégringole Pur les employés, je suis à contre courant de tout le monde, je pense qu'avec Bouygues, ils en auraient maintenu quelques uns, d'emplois. Tandis que là, avec un groupe démarrant avec autant d'endettement, je crains de voir une faillite se profiler dans les 5 ans ou un démembrement de l'activité.

Il est peut etre logique mais il est également "complémentaire" a BT qui lui permet de s'implanter dans l'internet et la fibre. certes bouygues n'aurait pas pu garder tout les emplois c'est normal, mais il aurait pas supprimer tout les emplyé de SFR certes Numericable en garde plus mais au vue des autres arguments que j'ai cité je vois BT comme meilleur choix. tiens suppression de postes fin 2012 l'arrivée de Free y est pour quelque chose, si sa continue ils devront supprimer d'avantage de poste et donc jusqu'a etre vendu par Bouygues mere et un retour a 3 opérateur. Sauf si Bouygues arrive a tout faire pour que Numericable continue a s'endetter et n'arrive pas a remonter la pente et est vendu dans quelque année racheté par Bouygues peut etre

Vivendi est un immense groupe qui comprend beaucoup de sociétés différentes. Il y a peu, Vivendi possédait à la fois Universal Music, Activision (un éditeur de jeu vidéo qui possède la licence Call of Duty et World of Warcraft), Canal + et SFR, entres autres.

Et les 15 milliards d'euros que proposait Bouygues, ils ne les avaient pas non aux dernières nouvelles... Quant aux salariés, qui peut croire que Bouygues aurait maintenu tous les postes doublons suite à la fusion avec SFR, le même Bouygues qui a supprimé 500 postes fin 2012.... Avec martin bouygues, c'est faites ce que je dis mais surtout pas ce que je fais...

Comme tu l'as dit, SFR et Numericable sont complémentaires, ce qui n'est pas le cas de SFR et BT... Le choix de Numericable est donc logique. Quant aux emplois, stop aux mensonges de Martin Bouygues, qui pouvait croire aux promesses de Martin Bouygues de maintenir tous les postes doublons, le même Martin Bouygues qui a supprimé 500 postes chez Bouygues fin 2012 en faisant un plan de départ volontaires... Bien content de Vivendi n'ait pas cédé aux pressions politique en tout genre.

"Les rumeurs parlent d’une potentielle fusion avec Free" Elle parle surtout de vente du réseau bouygue telecom à Free. Et là plus besoin que les 2 copines soit les plus grandes amies du monde. Juste besoin d'être d'accord sur la vente des fringues. L'Arcep est celui qui a voulu les 4 opérateurs pour faire baisser les prix. Maintenant que c'est fait, autoriseront ils le passage à 3 opérateurs de nouveau?

L'accord est bénéfique pour Vivendi qui se débarrasse se SFR et de ses dettes, pour les actionnaires qui vont recevoir un dividende de la transaction ... pour les clients rien ne change et ils ont toujours le choix d'aller voir ailleurs ... pour les employés c'est surement mieux que si ça avait été Bouygues ... What else ?

Ce que je ne comprends effectivement ps dans le choix de Vivendi est que le groupe constitué par la fusion sera fortement endetté. Donc, certes, ils se sont engagés à maintenir l'emploi mais pendant combien de temps alors qu'ils ne pourront pas se permettre de baisser leurs prix pour acquérir de nouveaux clients ? Pour ce qui est des autorités de concurrence, sans aller jusqu'à la cession des clients, je pense que dans le cas du potentiel rachat par Bouygues, celui-ci a justement cherché à éviter cet écueil en prévoyant la possibilité de revendre son réseau d'antennes à Free. Effectivement, la direction de Vivendi s'est prononcée mais pour autant, il ne faut pas négliger non plus les actionnaires minoritaires qui souhaitent aussi plus de transparence sur la procédure, les soupçons de bénéfices personnels accordés à cette direction, etc... Quoi qu'on puisse en penser, pour ma part, je me dis que cet accord ne sera bénéfique pour personne. En tout cas pas pour les clients, ni les salariés de la future entité. Mais ce n'est que mon avis....

maman, Bouygues n'est pas content, j'ai peur :s Plus sérieusement, "Si l’on en croit les experts, il y a désormais des chances pour que les prix des forfaits téléphoniques arrêtent de baisser en France et que de nouveaux investisseurs (étrangers ?) commencent à s’intéresser au marché français." c'est pas exactement la phrase que je voulais souligner, mais plutôt le fait de voir les opérateurs râler sur free d'avoir fait baisser les prix, et qu'ils auront du mal à investir à présent -_- Ces gros porcs se sont engraissés à fond pendant des années avec des prix exorbitants sans jamais investir le moindre sous, et comme par hasard maintenant qu'ils l'ont dans le fion, ils vont pleurer auprès du gouvernement pour qu'il refasse instaurer leurs marges. fallait investir dans la fibre AVANT ;)

[…] Chromebook Samsung : le Chromebook 2 est disponible en pré-commande précédent […]

je suis très déçu par la décision de Vivendi pour moi Bouygues Télécom était clairement mieux que Numericable. Voila mes arguments pour dire cela. Bouygues T. est un petit dans la téléphonie mobile. Après l'arrivée de Free BouyguesT a perdu de l'argent pour la première fois en 2012 et a à peine fait des bénéfice en 2013 (quelque millions, rien par rapport a leurs chiffre d'affaire). et sa va encore continuer en plus avec la nouvelle entité Sfr-Numericable qui pourront miser sur l'argument fibre+internet fixe, car Bouygues n'a pas beaucoup de réseau dans ce domaine. Après cela Bouygues mère peut vendre BT car c'est le seul secteur qui ne fait pas de bénéfice Donc un retour a 3opérateur si il est racheter par Free (le plus susceptible dans ce scenario la). Certe Sfr et Numericable sont complémentaire (un telephonie mobile et l'autre internet fibre) mais Sfr est quand meme bien implanté au niveau de l'internet et un peu dans le fibre, ce qui aurait permis a Bouygues de se développer de ce coté la ou il est inexistant. Pour la concurrence, Orange aurait garder tout comme maintenant reseau client. Bouygues aurait gagner les client SFR + leurs reseaux ce qui aurait mis Bouygues en leader (car actuellement ils sont 3e et se font rattraper par Free) et Free aurait gagner le reseau de Bouygues qui est ma foi plus que correct donc Une montée en puissance de Free et Bouygues qui sont les deux petit de ce domaine. en plus de cela Free avec leurs offres plus que competitive aurait vu une vague de client arrivé grace a un vrai reseau (beaucoup seraient partie de Orange ou Bouygues pour aller chez Free). Numericable s'endette enormement pour faire se rachat. Altice fait une chiffre d'affaire faible comparé a Bouygues mère. Altice aura du mal a aider numericable lors de se rachat pour le remettre dans le Vert alors que Bouygues mère grace a ses filliale BTP auront plus la capacité de soutenir BT dans cette endettement. Pour l'emploi Numericable a promis pendant 36 mois de pas licensier sauf si il y a un problème financier. Numericable très endetter aura alors un "problème financier" et va devoir licensier pour economiser donc de l'emplois en moins. du coté de Bouygues beaucoup de doublons certes, des emplois en moins certes. Mais plus de client signifie plus de conseiller et de hot line pour leurs clients donc la plupart des postes gardé. Je dois surement oublier des arguments car c'est du pure improvisation. Merci de votre comprehension

Totalement d'accord avec toi là dessus ! L'image de CoD n'a rien à foutre là ^^

Ah oui j'avais pas lu la suite, mais quand même après la phrase "Et pour le comprendre, il faut revenir sur la stratégie actuelle de Vivendi." on s'attend à un schéma explicatif plutôt qu'à l'image d'un jeu, donc j'ai cru à une erreur d'image.

De toute évidence tu n'a pas lu l'article

fail....

L'image de Call of duty Ghosts c'est pour symboliser la guerre entre les opérateurs ?

Freefags dans ... 3 ... 2 ... 1 ...

Ce contenu est bloqué car vous n'avez pas accepté les cookies et autres traceurs. Ce contenu est fourni par Disqus.

Pour pouvoir le visualiser, vous devez accepter l'usage étant opéré par Disqus avec vos données qui pourront être utilisées pour les finalités suivantes : vous permettre de visualiser et de partager des contenus avec des médias sociaux, favoriser le développement et l'amélioration des produits d'Humanoid et de ses partenaires, vous afficher des publicités personnalisées par rapport à votre profil et activité, vous définir un profil publicitaire personnalisé, mesurer la performance des publicités et du contenu de ce site et mesurer l'audience de ce site (en savoir plus)

Gérer mes choix