Les factures en hausse, les fins de mois parfois difficiles et les taux d’intérêt contenus n’incitent pas les Français à épargner. Heureusement, certaines méthodes de budgétisation ont fait leurs preuves et permettent de mettre régulièrement et durablement des fonds de côté.

Voici trois approches étonnantes, à la fois simples à mettre en œuvre et adaptées à tous les profils. Leur promesse : pouvoir dégager une belle épargne de précaution, sans avoir à sacrifier l’essentiel, juste en se focalisant quelques minutes par mois sur son budget. Explications.

La méthode 50-30-20 : rapide, efficace, mais à adapter en fonction du budget

Pour économiser chaque mois sans avoir à entrer dans des calculs d’apothicaires, la méthode 50-30-20 a largement fait ses preuves. Concrètement, cette approche tire son efficacité d’une bonne répartition des dépenses.

Selon cette méthode, en moyenne 50 % des revenus doivent être consacrés aux frais irréductibles. Loyer, crédits, impôts, assurances, mutuelle et globalement toutes les dépenses auxquelles le foyer ne peut échapper sont consignés dans cette catégorie.

30 % des ressources sont attribuables à toutes les autres dépenses, celles qui peuvent être plus ou moins ajustées dans le temps en faisant marcher la concurrence. Il s’agit là tant des courses alimentaires, des factures d’électricité ou d’essence, que de vos loisirs et de vos achats plaisir.

Les 20 % restants de vos revenus sont alors dédiés à l’épargne.

Pour illustrer cette méthode, sur la base d’un salaire net de 2 000 euros par mois :

- 1 000 euros servent à régler votre logement, vos impôts et vos factures essentielles ;

- 600 euros sont réservés à votre alimentation, mais aussi à vos divers achats, déplacements et loisirs ;

- 400 euros peuvent alors être placés sur un compte épargne.

Une telle répartition du budget est un point de repère pour un ménage de classe moyenne. Elle se doit donc d’être revue et adaptée à votre situation. Une personne disposant d’un haut niveau de revenu, mais avec un train de vie plutôt modeste, peut en effet accroître la part dédiée à son épargne.

À l’inverse, si vous êtes Francilien et devez tenir le mois avec un SMIC, il est probable que 20 % d’épargne soit bien trop contraignant, voire impossible à suivre. Derrière cette démarche, l’idée n’est absolument pas de se priver de manger par exemple, mais de trouver le juste équilibre entre les charges irréductibles et le plaisir.

D’ailleurs, pour les budgets les plus serrés, d’autres méthodes s’avèrent nettement plus adaptées que la 50-30-20. Les voici.

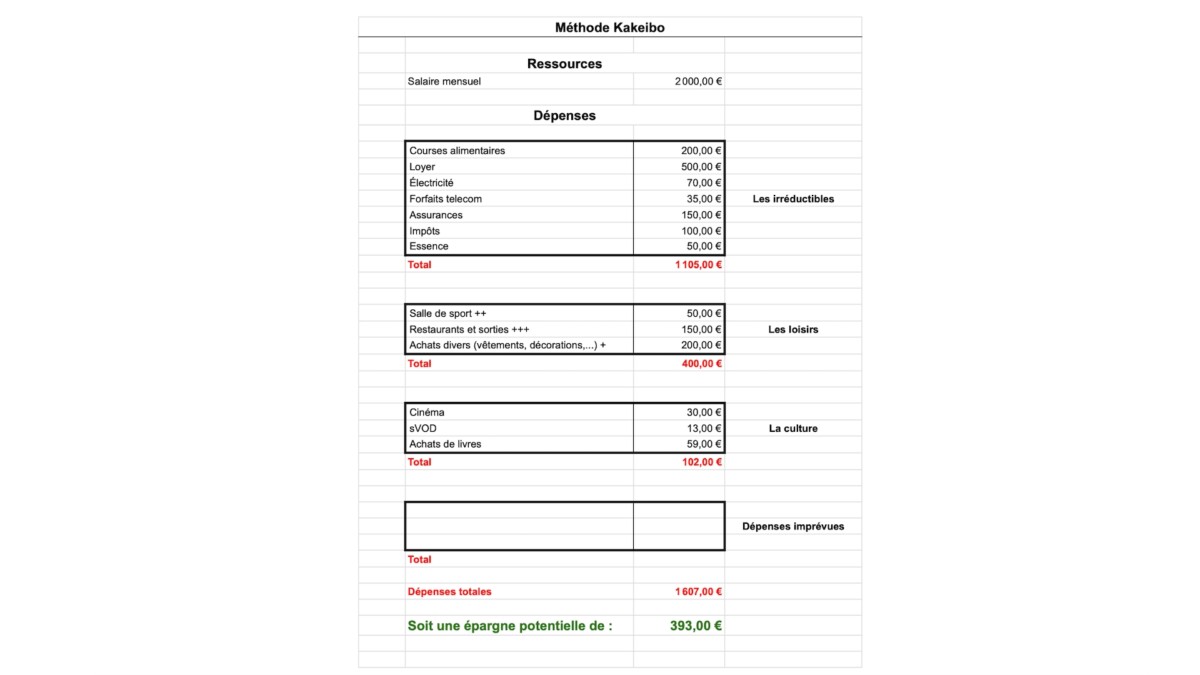

La méthode Kakeibo (prononcez « kakébo ») : la plus ludique

Voilà une approche qui a traversé le temps. Élaborée en 1904 par Hani Motoko, une journaliste japonaise désireuse d’aider les femmes à tenir les comptes pour le foyer, la méthode Kakeibo se veut simple et ludique. Mieux, celle-ci est applicable par tous, des plus modestes aux plus aisés.

Sortez carnet, stylo et calculatrice (ou un tableur Excel), préparez vos derniers relevés bancaires, et échauffez rapidement votre poignet. L’heure du bilan a sonné !

D’abord, place aux rentrées d’argent. Reportez l’ensemble de vos revenus, à savoir les salaires, les aides et les éventuelles ressources complémentaires que vous touchez chaque mois. Pour le moment, laissez de côté les primes ponctuelles si vous en aviez reçu le mois dernier.

Ensuite, déroulez toutes vos dépenses. Pour vous aider, vous pouvez créer plusieurs blocs :

- un premier pour les dépenses irréductibles ;

- un second pour les loisirs (annotez bien ceux qui vous procurent le plus de plaisir, Hani Motoko privilégiant les économies certes, mais pas au détriment du bonheur) ;

- un troisième dédié à la culture (achats de livres, abonnements sVOD ou cinéma, expositions, musées…) ;

- un quatrième pour les imprévus (pour le moment, par définition, cette case reste vide).

À présent, il est temps de faire la somme de chaque catégorie pour commencer à avoir une idée de la répartition globale de votre budget mensuel.

Après avoir soustrait le total de vos dépenses à celui de vos revenus, vous obtenez une première estimation de votre épargne mensuelle. Celle-ci servira de base, mais l’idée est avant tout d’optimiser ce chiffre.

Et c’est là que la pondération plaisir entre en jeu. Peut-être est-il possible de limiter certains loisirs peu enthousiasmants, et donc réajuster votre capacité d’épargne mensuelle ?

Cette première étape achevée, vous avez alors davantage de visibilité sur le mois à venir et pouvez l’entamer avec plus de sérénité et d’organisation. Mais il ne faut pas s’arrêter en si bon chemin.

Hani Motoko recommande de refaire le bilan à chaque fin de mois, afin de voir ce qui a fonctionné, les charges effectivement réduites et en tirer des leçons. Le tout est de rester dans une démarche positive et non punitive, et de trouver régulièrement des axes d’amélioration pour votre budget, et donc pour vos économies futures.

La méthode 52 semaines : la promesse d’atteindre facilement 1 400 euros d’épargne

Et si vous vous inspiriez de la fable de La Fontaine pour mettre des fonds de côté ? Rien ne sert de courir, c’est sur la durée que tout se joue. Au départ, exit les bouleversements trop intenses et les sommes indécentes à économiser. La méthode 52 semaines se veut progressive, mais non moins efficace, surtout pour les budgets restreints.

La première semaine, commencez par isoler 1 euro. Oui, 1 euro, soit moins que le prix d’un café dans un distributeur automatique. Puis chaque semaine, augmentez ce montant de 1 euro, jusqu’à atteindre 52 euros hebdomadaires à la fin de la période. Au bout d’un an, vous pourrez ainsi vous targuer d’avoir pu placer 1 378 euros sur votre Livret A, sur votre assurance-vie, ou tout autre support sans risque de votre choix.

Cette solution est avant tout pensée pour les plus modestes et peut être modulée à souhait en fonction de vos capacités d’épargne. Mais attention à bien estimer la semaine 52 qui pourrait alors devenir insoutenable si dès le départ vous vous montrez trop ambitieux.

L’idée est avant tout de se contraindre à mettre un peu de côté régulièrement, sans que la somme épargnée devienne une entrave à votre quotidien et à vos dépenses essentielles.

Cette méthode peut également se décliner par jour. Par exemple, vous pouvez partir sur une mise de côté symbolique de 1 centime le premier jour, puis augmenter quotidiennement d’un centime, pour atteindre le 365ᵉ jour un montant de 3,65 euros. Au bout d’un an, vous aurez alors économisé 670 euros. C’est un début et rien ne vous empêche de commencer à 1,5 centime au premier jour de l’année suivante.

Où placer les économies ainsi générées ?

Ces trois méthodes visent avant tout à dégager une épargne de précaution. Dans ce cadre, les livrets bancaires constituent une solution pratique et adéquate pour isoler les fonds de votre compte courant, sans prendre le moindre risque.

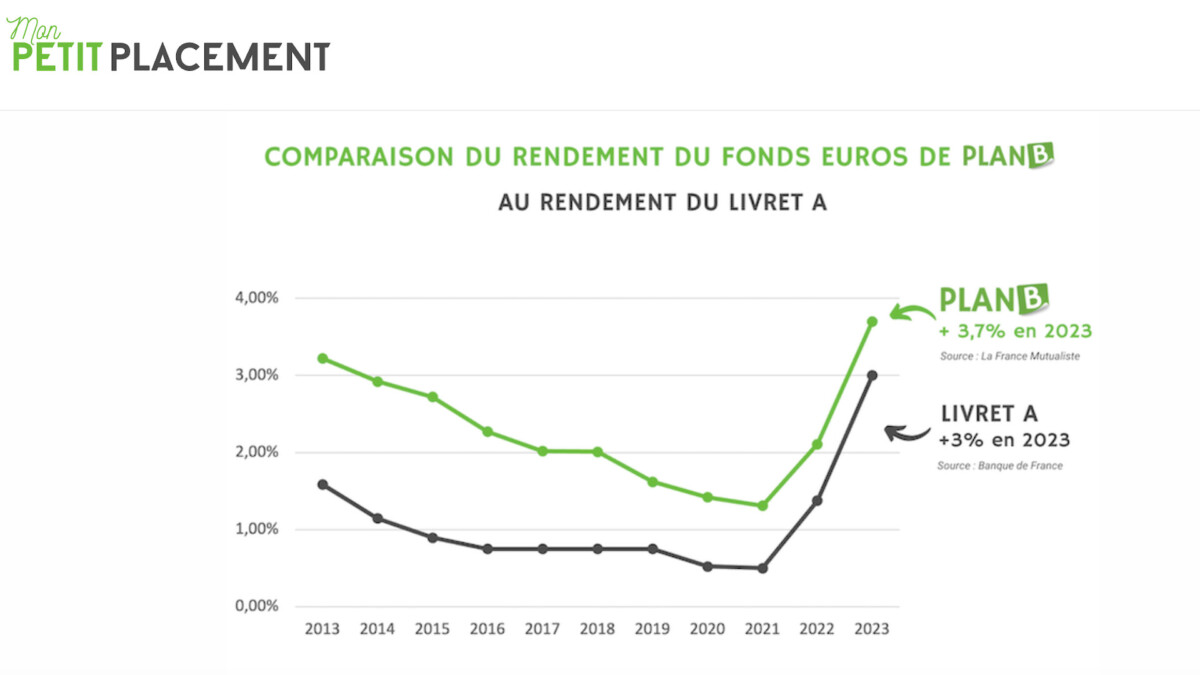

Mais le taux du Livret A étant limité à 3 % a minima jusqu’en janvier 2025, il peut s’avérer opportun d’étudier les autres alternatives qui s’offrent à vous. Mon Petit Placement propose alors un contrat d’assurance-vie en fonds euros et donc totalement sécurisé : le Plan B.

Grâce au code promo FRANDROID30, Mon Petit Placement vous propose de découvrir le service avec 30 % de remise pendant un an sur les frais prélevés sur votre performance.

Opter pour le Plan B, c’est mettre à l’abri ses fonds tout en dynamisant légèrement son épargne. En 2023, ce placement a enregistré un taux de rendement net de frais de gestion de 3,70 % soit l’un des meilleurs taux de sa catégorie*. Voilà une belle opportunité, surtout si vous avez déjà atteint le plafond de vos livrets bancaires. C’est sans compter que si l’économie repart, vous pourrez potentiellement profiter de l’effet marché, sans risquer la moindre perte en capital lorsque celui-ci est en berne.

En prime, comme pour le Livret A, votre argent est disponible à tout moment. En cas de besoin et d’urgence, vous pouvez retirer et sans frais tout ou partie de vos fonds. Cette procédure se fait en quelques clics depuis l’application Mon Petit Placement (disponible sur Android et iOS).

De même, les versements sur le Plan B sont totalement gratuits, tout comme les arbitrages entre les différents supports de placements proposés par Mon Petit Placement. En effet, la fintech ne se limite pas au seul Plan B, mais dispose d’une offre élargie en matière d’assurance-vie.

En fonction de votre profil de risque et de votre horizon de placement, la firme française vous permet d’investir sur des portefeuilles plus ou moins dynamiques** et même de miser sur certains secteurs d’activité spécifiques comme l’environnement, la Tech ou encore la santé.

Grâce au code promo FRANDROID30, Mon Petit Placement vous propose de découvrir le service avec 30 % de remise pendant un an sur les frais prélevés sur votre performance.

Une souscription simple et rapide, mais avec un accompagnement possible

Quelle que soit l’offre choisie, pour se lancer c’est très simple. Tout se passe en ligne depuis l’application ou le site de Mon Petit Placement. Il vous suffit de créer un compte, de renseigner vos coordonnées, puis de répondre à un rapide questionnaire visant à déterminer votre profil d’investisseur.

Ensuite, une stratégie d’investissement personnalisé vous est transmise par email. Et en cas de besoin, des experts de la fintech sont à votre disposition pour vous conseiller et répondre à vos éventuelles questions.

Lorsque vous êtes fin prêt, vous pouvez souscrire à l’assurance-vie de votre choix, directement depuis l’application.

* Les rendements passés présentés concernent le fonds euros du contrat d’assurance-vie multisupport Actépargne2 assurés par La France Mutualiste. Ces rendements sont donnés à titre indicatif et ne garantissent pas le taux futur du fonds euros du contrat Mon Placement Vie. Les rendements sont nets de frais de gestion et bruts des prélèvements sociaux et fiscaux.

** Les assurances-vie en unité de compte représentent un risque de perte en capital.