Dans l’imaginaire collectif, les banques en lignes et surtout les néobanques (N26, Revolut, Orange bank, Bunq, etc…) sont avant tout pensées pour l’apport d’un compte secondaire ou d’appoint, pratique en cas de pépins d’argent ou de besoin spécifiques que les banques traditionnelles ne peuvent octroyer simplement. On pense notamment aux néobanques accessibles sans condition, pratique pour les personnes en situation d’interdits bancaires, comme Nickel ou Lydia, ou celles qui promettent de meilleurs avantages pour les voyageurs comme Revolut, Vidid Money ou Bunq.

Il existe cependant un point sur lequel ces banques ont une faiblesse par leur nature, c’est la question des services, des crédits et particulièrement des crédits immobiliers. Dans la majorité des cas, en France, un crédit immobilier est souscrit auprès d’une banque, dans l’idéal auprès de sa banque régulière. Mais quel intérêt à souscrire à un crédit immobilier auprès d’une banque en ligne ou d’une néobanque ? Quelles sont celles qui le proposent ? Sous quelles conditions et est-ce finalement une bonne idée ?

Quels sont les critères financiers de souscriptions à un crédit immobilier ?

La base d’un crédit immobilier, c’est la capacité d’endettement. La banque doit pouvoir avoir la certitude qu’un emprunteur puisse encaisser un endettement sur la durée sans être en difficulté. Si l’on parle de chiffres, il est concrètement impossible de consacrer plus de 35 % de ses revenus aux remboursements, une règle imposée par le Haut conseil de stabilité financière (HCSF), l’organisme qui régule le crédit en France. Dans l’immense majorité des cas, les banques calculent cette possibilité d’endettement à partir du salaire net avant impôt et ne prennent pas en compte vos éventuels avantages fiscaux.

Pour aller plus loin

Banques en ligne ou néobanques : quelles sont les différences ?

Crédit immobilier : banques en ligne VS néobanques

La grande différence structurelle entre une banque en ligne et une néobanque, c’est l’apport d’une licence bancaire. Cette dernière est indispensable pour proposer des prêts personnels, immobiliers, mais aussi des découverts sur le compte courant.

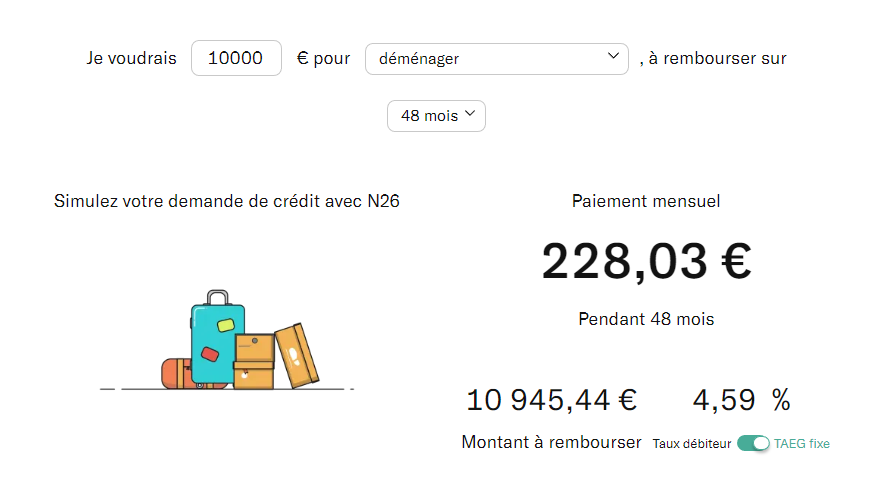

Les banques en lignes sont en majorité bénéficiaires d’organismes financiers solides, le plus souvent issue d’une banque traditionnelle. Elles sont donc en capacité de proposer des produits bancaires à base de crédits avec une potentialité d’endettement. Par leur nature, les néobanques font généralement le choix d’opter pour une licence bancaire facile d’accès, qui est également la moins chère et la moins contraignante et peut même faire appel à des prestataires pour gérer les flux prestataires. On peut penser à des marques comme Vivid Money ou Helios, tributaires de la BaaS (Bank As A Service) Solarisbank qui propose des solutions bancaires clé en main. La contrepartie est, qu’aux yeux de la loi française, ces établissements ne sont considérés que comme des établissements de paiement. À ce titre, le crédit sous toutes ses formes, même pour un découvert, leur est rigoureusement interdit. Elles peuvent cependant faire appel aussi à des prestataires pour s’occuper de la partie crédit comme N26 qui s’est associée à Younited Crédit pour proposer des emprunts à rembourser sur 12 à 84 mois. Attention, cela n’est en aucun cas assimilable à un véritable crédit immobilier dont les montants et les conditions sont bien plus réglementés.

Si l’on s’attarde du côté des banques en ligne, la différence principale avec une banque traditionnelle concerne la gestion des services financiers. Comme elles ne disposent pas d’agence physique, il y a forcément l’impossibilité de rencontrer un conseiller financier. Tout est géré en ligne par téléphone ou mail ou messagerie instantanée. Sur ce point, elles ont tendance à mieux séduire les emprunteurs, puisqu’elles ont tendance à proposer des services financiers moins chers, un suivi client plus rapide et efficace. Il est très facile d’échanger et de communiquer avec une banque en ligne contrairement aux banques traditionnelles, ouvertes uniquement pendant les horaires de bureaux. Et c’est justement là la faiblesse des banques en lignes dans le cadre d’un crédit immobilier. Si l’on souhaite un service de proximité et notamment parler à un conseiller, la banque traditionnelle est plus adaptée. Aussi, les banques classiques sont moins restrictives et acceptent des projets immobiliers plus complexes. En fonction du profil, ce qui sera bien plus complexe à obtenir auprès d’une banque en ligne.

Alors, on signe ?

Comme avec chaque type d’emprunt mettant de grosses sommes d’argent en jeu, il vaut mieux s’assurer de pouvoir compter sur un maximum de garantis. Si l’on parle des banques en lignes, les offres semblent attractives, mais chacune d’entre elles propose des conditions particulières qui peuvent avoir un impact sur votre budget. Dans le cadre d’un crédit immobilier, les frais de dossier sont généralement bas et même parfois offerts, contrairement aux banques traditionnelles. Les taux sont également très attractifs et négociables en cas de domiciliation des revenus auprès de la banque prêteuse, ce qui inclut donc le fait de devoir choisir une banque en ligne en tant que banque principale. Autre avantage, les banques en ligne permettent de gérer toutes ses opérations bancaires via leurs applications, crédits et prêts compris.

Les principaux inconvénients concernent justement les crédits immobiliers. Les banques en ligne ont des conditions assez restrictives et les offres concernent essentiellement des prêts immobiliers classiques. N’espérez alors pas compter sur des plans de financement complexes pour votre futur parc immobilier de luxe.

Notez d’ailleurs que vous devez être client pour souscrire un crédit immobilier auprès d’une banque en ligne. La majorité d’entre elles proposent des offres d’emprunt minimum de 50 000 à 100 000 euros. Ensuite, elles acceptent rarement les crédits pour les investissements locatifs, la construction d’une maison et l’acquisition d’un logement neuf sur plan. C’est la même chose pour les rachats de prêt, les prêts-relais et le prêt à taux zéro qui ne sont pas acceptés par toutes.

Du côté des néobanques, le sujet est moins complexe. Rares sont celles qui proposent le crédit immobilier dans leurs offres. Certaines, comme N26 ou Revolut, permettent d’obtenir des crédits à la consommation pour une voiture, de l’équipement ou des besoins en liquidité, mais ça s’arrête ici. La seule néobanque à s’être lancé sur ce marché est française et il s’agit d’Orange Bank. Forcément, elle-même bricolée sur les restes de Groupama Banque, elle possède une expérience de banque traditionnelle en plus d’une licence lui permettant de proposer ce type de produit. Il semble en revanche que ce ne soit plus possible de contracter un prêt immobilier aujourd’hui, la banque préférant s’orienter sur des prêts conso plus classiques.

Abonnez-vous à Frandroid sur Google pour ne manquer aucun article !

Ce contenu est bloqué car vous n'avez pas accepté les cookies et autres traceurs. Ce contenu est fourni par Disqus.

Pour pouvoir le visualiser, vous devez accepter l'usage étant opéré par Disqus avec vos données qui pourront être utilisées pour les finalités suivantes : vous permettre de visualiser et de partager des contenus avec des médias sociaux, favoriser le développement et l'amélioration des produits d'Humanoid et de ses partenaires, vous afficher des publicités personnalisées par rapport à votre profil et activité, vous définir un profil publicitaire personnalisé, mesurer la performance des publicités et du contenu de ce site et mesurer l'audience de ce site (en savoir plus)

En cliquant sur « J’accepte tout », vous consentez aux finalités susmentionnées pour l’ensemble des cookies et autres traceurs déposés par Humanoid et .

Vous gardez la possibilité de retirer votre consentement à tout moment. Pour plus d’informations, nous vous invitons à prendre connaissance de notre Politique cookies.